Door elke halve maand het resultaat te berekenen van het jaar dat juist voorbij is en door van die reeks resultaten van de voorbije 5 jaar het mediaan resultaat te berekenen krijgen we een effectief beeld op de prestaties van de fondsen. Die worden zo gezuiverd van gelukstreffers of samenlopen van omstandigheden.

Je kan je afvragen of die resultaten iets zeggen over de toekomst ? De laatste 10 jaar heb ik ervaren dat een trend zich meestal doorzet en dat dat mediaan resultaat een voorspellende waarde krijgt. Geeft zoiets een garantie ? Geen keiharde natuurlijk, maar wel heel wat meer kans dat de trend zich herhaalt en dat deze kans vele malen groter is dan te verwachten dat een fonds met een veel lager mediaan zich plots gaat overtreffen. Door deze bewerking elke halve maand blijven te herhalen, merkt men ook snel op als een fonds toch door het ijs zou zakken.

Onder andere in de verzekeringssector wordt een soortgelijke manier van werken gebruikt om inkomsten, uitgaven en zelfs het totaal aan toekomstige schadegevallen te kunnen inschatten.

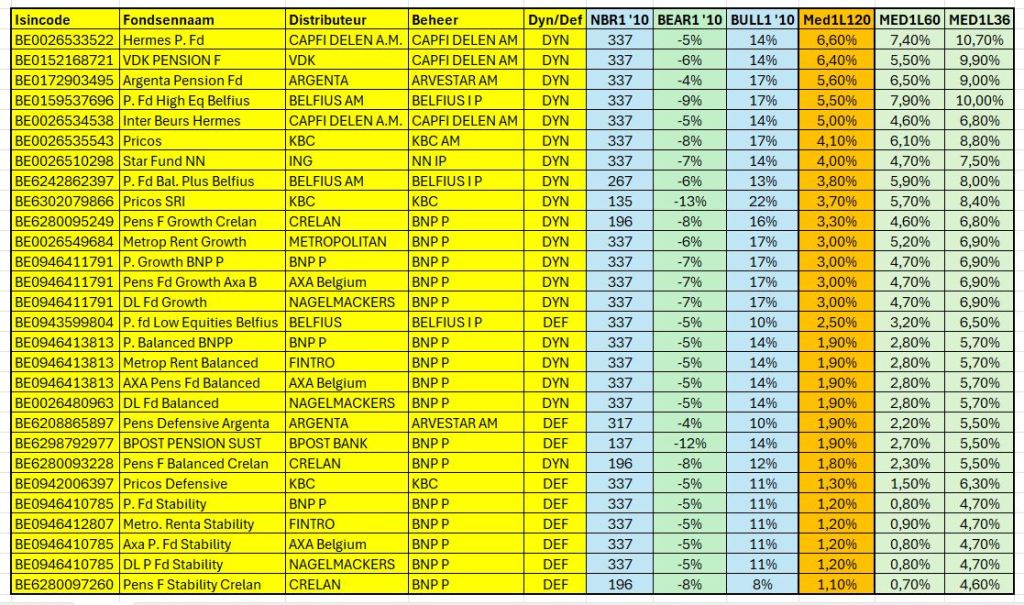

Hier die resultaten -afgesloten op 31 12 2024 – van de pensioenspaarfondsen:

In de eerste kolom (NBR) kan je vinden hoeveel jaarlijkse resultaten ik in mijn database beschikbaar heb. Om het cijfer van de mediaan (MED1L120) te berekenen, gebruik ik allen de laatste 120 jaarresultaten: zo reageert dit cijfer sneller op veranderingen. Je vindt ook de mediaan van de laatste 60 en zelfs 36.

In de kolom BEAR vind je de ondergrens waarbij we de slechtste 10% buiten beschouwing laten vallen. In de kolom BULL doen we hetzelfde met de goede resultaten en laten we de 10% hoogste uitschieters ook wegvallen.

Zo krijgen we een totale marge van 80%.

Enkele bemerkingen:

Het fonds met het beste resultaat van 2024 staat hier niet op de 1ste plaats. In de publiciteit gaat die bank dat natuurlijk dik in de verf zetten. Willen ze hoger in de rangschikking dan gaan ze toch moeten aantonen dat dit geen gelukstreffer was.

Het fonds dat Argenta aanbiedt en jarenlang aan de leiding stond, is in de loop van dit jaar de leiding kwijt gespeeld.

Er is zelfs een dynamisch fonds dat er niet in slaagt om zich te profileren boven de defensieve fondsen.

Tot enkele jaren geleden kwam het BNP dynamisch fonds er als 1 van de betere uit. De laatste jaren glijdt het meer en meer weg 😥

LikeLike

Die neergang was al een tijdje bezig.

Dat Belfius dit jaar het hoogste rendement behaalde, bleek (heb ik gelezen) door een keuze voor Spaanse en Portugese obligaties in de plaats van Franse. Je merkt dat mijn screening weinig rekening houdt met zo’n (misschien) eenmalige gelukstreffer of perfecte inval.

LikeLike

Fondsen van AXA, paar jaar geleden bij de betere, beginnen serieus van hun pluimen te laten.

LikeLike

Axa biedt de fondsen van BNPP aan.

LikeLike

Argenta dyn. blijft toch 1 van de betere fondsen.

LikeLike

Dat kan je niet ontkennen. Ik heb alleen gezien dat het zijn leidersplaats van vele jaren kwijt is geraakt.

LikeLike

Ik heb het Argenta fonds langer dan 10 jaar, dan is het gemiddelde het belangrijkste cijfer en niet de mediaan, ian is dat het “winnende” fonds met teleurstellende cijfers.

https://x.com/FinanceFilosoof/status/1876262269082038305

LikeLike

Da’s nu net waarom wij de mediaan op 5 jaar ( en tussen een mediaan en het gemiddelde is meestal weinig verschil) en niet op 10 jaar gebruiken.

Op zo’n lange periodes blijf je die “oude” resultaten meeslepen. Op 5 jaar zie je sneller waar er iets mis loopt.

Voor pensioensparen is dat van minder belang omdat je moeilijk van het ene naar het andere kan switchen. Maar fondsen en trackers ben ik liever kwijt alvorens het helemaal mis gaat.

LikeLike

Marc, hou je hier ook rekening met de instapkosten, ik zie bijvoorbeeld 0% bij Argenta en 2% bij VDK?

LikeLike

Ik kijk enkel naar de prestaties van het fonds en hou nooit rekening met die eenmalige instapkosten.

Tot spijt van al die fans van lage kosten, hebben die lage kosten weinig impact op de prestaties op langere termijn. Er zijn zaken waar men een veel grotere winst kan maken waar zij geen rekening mee houden.

LikeLike

Marc, met volgende gegevens, welke keuze zou je dan maken?

VDK pensioenfonds REND 10 YR=4,79%. MED 1L120=6,4%

VDK Instapkost 2% lopende kosten 1,28%

Argenta pensioenfonds REND 10 YR=5,36%. MED1L120=5,6%

ARGENTA instapkost 0% Beheer- transactiekosten=1,44%

Die 2% op het einde van al je stortingen (vb. 40000) kan toch oplopen tot ca €800.

LikeLike

Bij pensioensparen is dat net iets ingewikkelder om te zeggen omdat men de toekomst niet kent en het quasi niet te doen is om te wisselen.

Als het een gewoon fonds of een tracker zou zijn (waar je wel sneller kan switchen indien nodig) dan is de keuze sowieso VDK.

Die eenmalige instapkost weeg niet op tegen de hogere jaarlijkse beheerskost want dat is samengestelde intrest: intrest op intrest. De huidige finfluencers noemen dat compounding wat hetzelfde is. Einstein noemde samengestelde intrest het 7de wereldwonder. Reken maar eens uit wat die 1,44% betekent als je bijv al €15.000 zou gespaard hebben na iets minder dan 15 jaar.

LikeLike

Marc, intussen heb ik een tool gevonden om dat te berekenen (FSMA)

In de veronderstelling dat beide fondsen 6% bruto zouden opleveren heb ik volgende resultaten.

VDK: impact kosten op jaarlijks rendement =-1,36%

VDK: impact kosten over de hele looptijd = 40%

ARGENTA: impact kosten op jaarlijks rendement =-1,53%

ARGENTA: impact kosten over de hele looptijd = 42%

Die kosten hebben dan toch een grote invloed op je netto resultaat.

LikeLike

Opletten en niet teveel getheoriseer: met de beheerskosten wordt wel degelijk rekening gehouden in onze screening vermits we rekenen met de NETTO Inventariswaarde.

Daar VDK (met hogere beheerskost) (momenteel) betere resultaten haalt, is dat fonds eigenlijk nog een tikkeltje beter dan de cijfers aangeven.

Vermits het verschil zodanig miniem is, zou ik eerder zien welke instelling voor mij het gemakkelijkst is of waar ik momenteel al klant ben.

LikeLike

Dit lijkt nogal verwarrend.

Als ik nu maandelijks had aangekocht; welk fonds had dan het beste gepresteerd; op 10 jaar, op ( jaar?

LikeLike

Mogen we binnenkort de 6-maandelijkse screeningcijfers van de fondsen/ETF’s verwachten?

LikeLike

Ja binnen enkele dagen.

LikeLike

Het artikel van 26 november 2024 met als titel “maak je eigen shortlist” bevat de screenings van een massa interessante fondsen en trackers. Gezien de datum is die lijst nog niet verouderd.

Als je echter denkt dat er al interessante instapmomenten zijn, dan vrees ik ervoor: tot op heden vond ik er geen enkele, zelfs niet in mijn persoonlijke lijst van 16 januari 2025. De meeste draaien nog steeds fel in overdrive. Ik zit alzo nog steeds te wachten…

LikeLike

Beste Marc,

Ik maak van je laatste reactie op dit onderwerp gebruik om het even te hebben over dat wachten op een geschikt instapmoment. Geduld hebben is niet zo’n probleem, maar ik vind het jammer dat ik intussentijd geen beter alternatief ken dan het spaarboekje. Daar verarm ik mee.

Ik las dat een hangmatbelegger met een gerust hart oa in volgende ETFs kan beleggen:

Of wagen beleggers zich, in het huidige beleggingsklimaat, waarin weliswaar al veel geld naar de US gaat, dan toch aan periodieke aankopen in één van de fondsen uit de screening, met PERC1 van 90% en lage risicofactor ?

Bedoeling is om gedeeltelijk te verkopen als er zich over afzienbare tijd een betere instapmogelijkheid voordoet (doorbraak v Gogi Invers).

Dank om je visie te delen.

Jan

LikeLike

Dat je geld verliest door te wachten op het juiste moment, is een riedeltje dat gebruikt wordt door de verkopers die hun kassa willen zien rinkelen.

Als je instapt op of nabij een hoogtepunt, is de kans zeer groot dat er daarna een correctie komt of zelfs een crash. Je staat dan plotseling in ’t rood: waar is die winst dan?

Er staat een voorbeeld online waarbij er zeer lang gewacht wordt en dan plotseling goedkoper kan ingestapt worden. Voor nu, wanneer de beurzen al zeer lang aan ’t stijgen zijn en dichtbij een top noteren, is de kans zeer groot voor zo’n scenario.

Als je instapt bij zo’n dieptepunt, blijf je bijna altijd positief omdat de return dan veel groter is dan het verlies. Dat heb ik ook nog niet zo lang geleden uit de doeken gedaan.

LikeLike